Изображение предоставлено инновационным digital-хабом Wunder Digital

Прежде чем выходить на рынок какой-либо страны в рамках digital-продвижения, необходимо изучить особенности работы.

Digital-рынок Узбекистана подробно рассмотрен в исследовании инновационного digital-хаба Wunder Digital. Проанализированы его ключевые аспекты, такие как особенности и поведенческие характеристики аудитории, инструменты продвижения, специфика и возможности для бизнеса.

Общая характеристика страны

Данные о населении и экономической ситуации в Узбекистане предоставляют ценную информацию для понимания рынка и потребительского поведения. Вот основные выводы из представленной информации:

- Население и демография:

— Общее население: 36,8 млн, что создает значительный потенциал для рынка. В столице — Ташкенте проживает 3 млн. человек, из них узбеков 84%.

— Урбанизация: равномерное распределение между городскими и сельскими районами может влиять на маркетинговые стратегии.

- Семейные характеристики:

— Высокая рождаемость (каждая вторая семья с двумя и более детьми) указывает на потребность в товарах и услугах для семей.

- Доступность автомобилей:

— Наличие автомобилей в семьях говорит о потенциале для автомобильной индустрии и сопутствующих услуг (сервис, запчасти).

- Экономические условия:

— Средняя зарплата в 4,5 млн сумов ($387) и ее рост вдвое за пять лет позитивно влияют на покупательскую способность.

— Уровень жизни: 21% населения без финансовых затруднений указывает на существующий средний и высокий класс потребителей.

- Покупательская способность:

— Бытовую технику может купить основная масса населения, но не все могут купить автомобиль или недвижимость; это создает возможности для сегментации рынка и нацеливания на разные уровни дохода.

— Порядка 1/3 имеют трудности при покупке техники или одежды, что открывает возможности для соответствующего продвижения.

Эти характеристики помогут в формировании маркетинговой стратегии и выборе подходящих инструментов для успешного продвижения товаров и услуг в Узбекистане.

Медиарынок Узбекистана

Объем инвестиций в медиарынок Узбекистана с 2018 года неуклонно увеличивается, однако темпы роста варьируются от 15% до 46% в год. В 2023 году рост составил 46%, что связано с привлечением крупных рекламодателей и значительным расширением digital-пространства. Тенденция выхода международных компаний на узкий страновой рынок продолжится и в 2024 году, что поддерживает дальнейшее развитие и рост инвестиций в медиарынке Узбекистана.

Ключевые моменты:

- Телевидение: лидирует на медиа рынке: при этом предложение ниже спроса, что делает его привлекательным для рекламы.

- Интернет-реклама. Доминирующий инструмент для малых и средних предприятий. Привлечение крупных фирм усилило рост вложений в digital-сегмент.

- Наружная реклама. Размещение на LED-мониторах привело к увеличению сегмента и числа рекламодателей.

- Радио популярно у автомобилистов и из-за постоянного прироста их числа сохраняет медиа долю.

- Печатные СМИ практически ушли с рынка из-за перехода в цифровой формат.

Прогнозы на 2024 год

— Объем вливаний в digital-сферу в Узбекистане ожидается в размере порядка 406 млрд.сумов, показывая высокие темпы роста с 2022 года.

— Драйверы роста: баннерная реклама (в основном на платформе DV360) и онлайн-видео становятся популярными при использовании крупными игроками. Большая часть рекламного контента идет через мобильные приложения.

Рынок социальных сетей и рекламы на поиске

— Telegram: самый популярный ресурс для рекламы, с быстрым развитием.

— Поисковая реклама: Google занимает 74% рынка, активно конкурируя.

— Ограничения: монетизация на YouTube отсутствует и есть ограничения рекламы в TikTok, все это уменьшает применение этих инструментов.

Особенности digital-аудитории страны

Статистика интернет-пользователей в Узбекистане (2023 год)

- Общее число пользователей:

— по итогу 2023 года приблизительно 30 млн. пользователей, из них 26,5 млн. подключаются через мобильные сети.

- Проникновение: среди лиц 7-69 лет-91% стационарный,78%-мобильный. Прирост годовой в 2021/2022 гг.-16% стационарного, мобильного-14%.

- Региональное распределение:

— 56,4% интернет-пользователей живут в восточном регионе.

— Крупнейшие регионы по численности пользователей:

— Ташкент — 20%

— Фергана — 12,8%

— Самарканд — 9%

- Трафик и скорость интернета:

— С 2020 года наблюдается наращивание мобильного трафика, теперь 71% трафика относится к мобильным устройствам, 29% — к десктопам.

— Средняя скорость загрузки проводного интернета — 55 Мбит/с, мобильного — 25,2 Мбит/с.

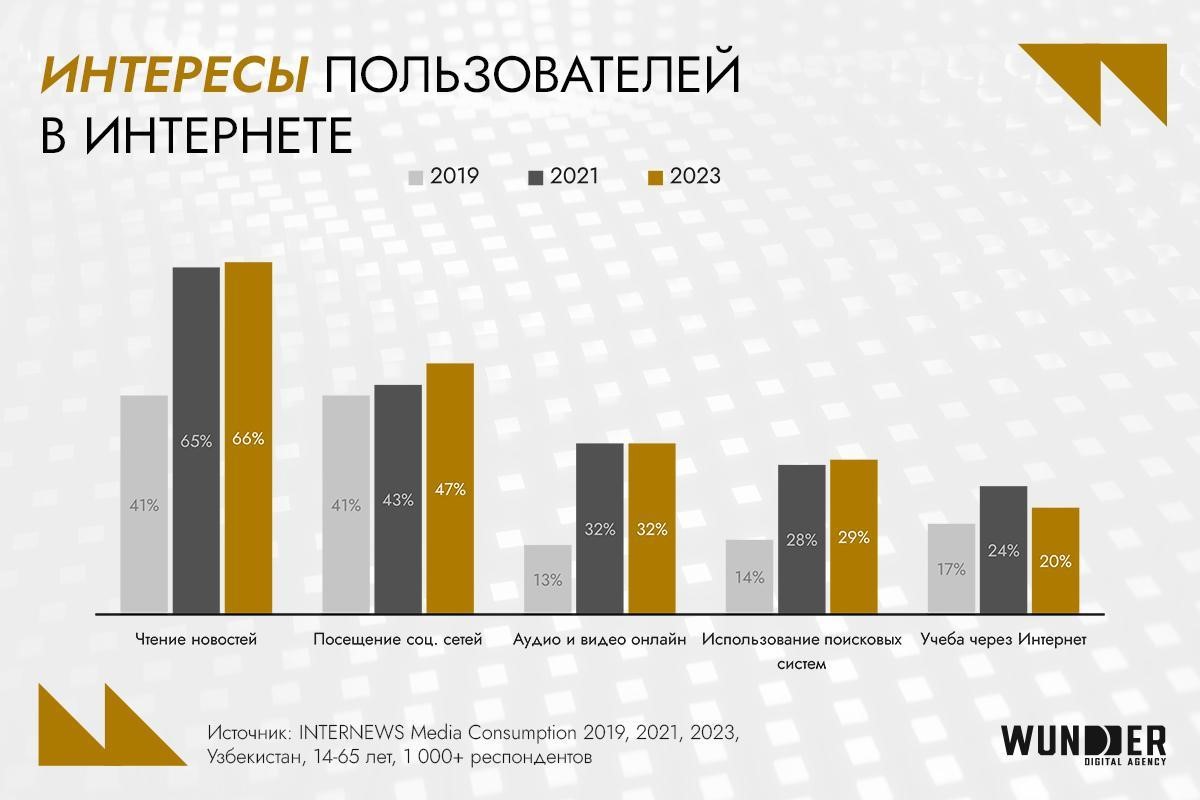

Интересы пользователей интернет-контента

- Новостные чаты и сайты — 66% респондентов.

- Использование соцсетей — 47%.

- Прослушивание аудио и видео онлайн — 32%.

- Применение поисковиков — 29%.

- Онлайн-обучение — востребованность сократилась с 24% до 20%.

Основные источники информации для населения Узбекистана

- Телевидение:

— 94% использует телевидение как источник информации. В течение 3 последних лет ежедневное посещение сократилось на 19%.

- Интернет:

— 90% населения обращается к интернету для получения информации.

— Численность ежедневных пользователей интернет выросла на 21% за тот же период.

- Радио:

— 63% населения слушают радио.

— Ежедневная численность слушателей увеличилась на 16% по сравнению с 2019 годом.

- Пресса:

— 43% населения используют печатные СМИ как источник информации.

Растущий интерес к интернету и радио, а телевидение теряет долю ежедневных зрителей.

Предпочтения аудитории в зависимости от возраста (сентябрь 2023 г.)

- Молодежь (14-29 лет):

— Основные источники информации:

— Интернет

— Социальные сети

— Этот возрастной сегмент активно использует цифровые платформы для получения новостей и информации.

- Старшее поколение (46+ лет):

— Предпочтения в медиапотреблении:

— Чтение газет и журналов

— Прослушивание радио

— Просмотр телевидения

— Более традиционные методы получения информации остаются предпочтительными среди этого возраста.

Яркое различие в медиапредпочтениях молодежи и старшего поколения отражает общее изменение в способах потребления информации с переходом к цифровым платформам.

Отношение к рекламе в Узбекистане (сентябрь 2023 г.)

- Онлайн-СМИ:

— Позитивное отношение: 50%

- Digital-реклама:

— Положительное отношение: 49%

- Контекстная реклама:

— Положительное восприятие: 36%

- Outdoor-реклама:

— Позитивное восприятие: 36%

Наиболее запоминающиеся форматы рекламы:

— Видеоролики: 52% опрошенных агентством считают их самыми запоминаемыми.

Основная численность опрошенных показывает позитивное отношение к рекламе в различных форматах, при этом видеоролики запоминаются лучше всего.

Предпочтения по определенному языку (сентябрь 2023 г.)

- Традиционные каналы (ТВ, радио, пресса): на узбекском информация доступна в более чем 60% источников.

- Интернет: на сайтах доступность 59%, в соцсетях 62%.

В основном население предпочитает национальный язык, это нужно учитывать при планировании.

Digital-инструменты

Популярные платформы и мессенджеры в Узбекистане (сентябрь 2023 г.)

- Telegram:

— Уровень использования: 94% респондентов.

- YouTube:

— Уровень использования: 66% респондентов.

— Лидер среди видеохостингов.

- Социальные сети:

— Лидирующая позиция: у иностранной визуальной соцсети, которую не принято называть.

Telegram остается наиболее популярным мессенджером среди респондентов, в то время как YouTube и визуальная соцсеть доминируют в своих категориях, несмотря на отсутствие монетизации в стране.

Основные активности пользователей социальных сетей и мессенджеров в Узбекистане (сентябрь 2023 г.)

- Чтение постов:

— Уровень активности: 61% пользователей.

- Просмотр видеоконтента:

— Уровень активности: 57% пользователей.

- Прочие цели:

— Знакомства.

— Наблюдение за жизнью других.

— Оформление заказов на покупку товаров и услуг.

Пользователи активно используют социальные сети и мессенджеры для разнообразных целей, включая получение информации, развлечение и покупку товаров.

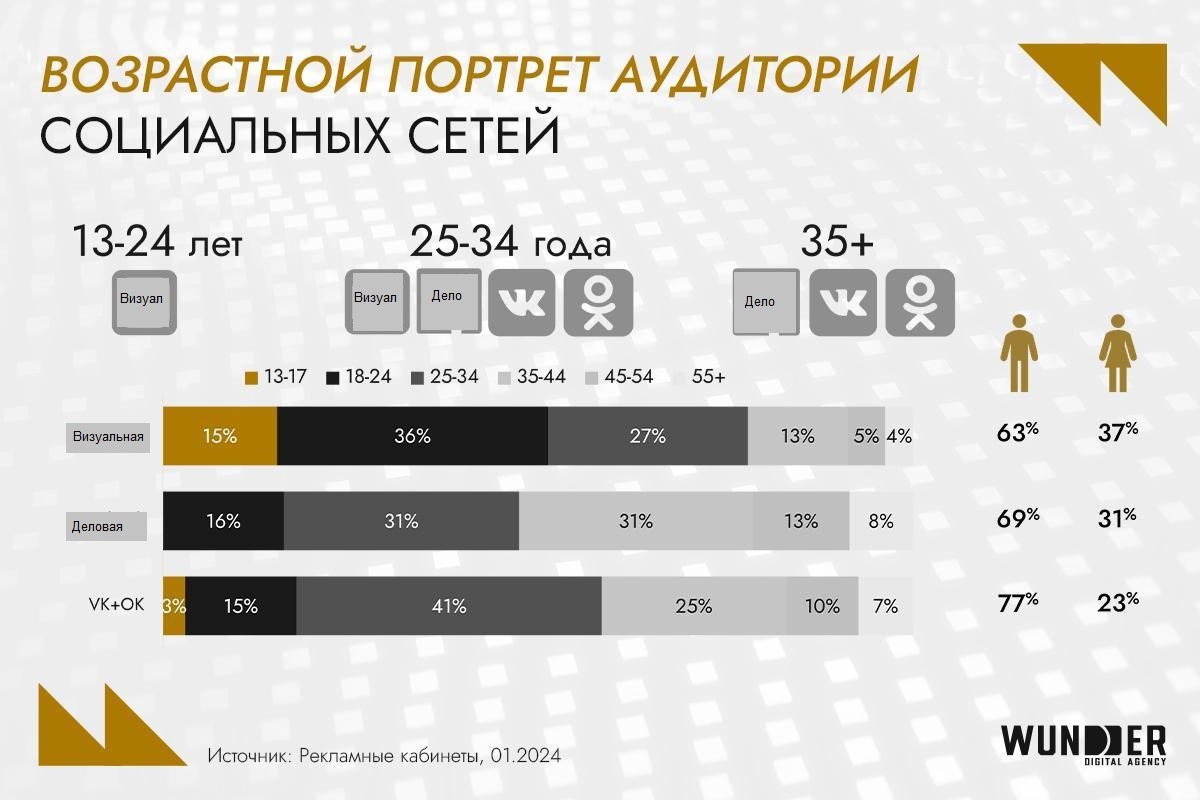

Портрет аудитории соцсетей в соответствии с демографией:

Аудитория и использование социальных медиа в Узбекистане (сентябрь 2023 г.)

- Демография пользователей:

— Наиболее активные пользователи: мужчины.

— Основная возрастная группа: до 35 лет (преобладание в визуальной социальной сети, которую не принято называть).

- YouTube:

— Количество зрителей: 10,3 миллиона (45% от всей интернет-аудитории).

— Среднее время просмотра: 20 минут в день.

— Возрастная группа пользователей: 58% от 25 до 44 лет.

— Потребление контента: 96% с мобильных устройств.

— Самый активный регион: Ташкент.

- Визуальная социальная сеть, которую не принято называть:

— Увеличение пользователей в 2023 году: 53%.

- Другие социальные сети:

— Сокращение аудитории:

— Одноклассники и ВКонтакте: -8%.

— Рост пользователей:

— Деловая социальная сеть, которую не принято называть +25%.

— LinkedIn: +31% (недоступна в РФ).

- Telegram:

— Количество пользователей: 18 миллионов (78% от общего числа интернет-пользователей).

— Количество узбекских каналов: 64 000.

Telegram остается самым популярным мессенджером, а визуальная социальная сеть демонстрирует значительный рост. YouTube активно используется с мобильных устройств, в то время как другие платформы показывают разнообразные изменения в аудитории.

Популярные локальные сайты в Узбекистане (сентябрь 2023 г.)

- Kun.uz

— Визиты в месяц: 5,5 млн

- Yandex.uz

— Визиты в месяц: 4,6 млн

- Olx.uz

— Визиты в месяц: 4,45 млн

- Gazeta.uz

— Визиты в месяц: 4,2 млн

- Daryo.uz

— Визиты в месяц: 4,2 млн.

Kun.uz и Yandex.uz лидируют по количеству визитов, демонстрируя высокий интерес пользователей к локальному контенту и поисковым ресурсам.

Рассмотрим платформы для рекламы. Страновое распределение:

DV360- наибольшая активность аккаунтов. Служит важным ресурсом для рекламодателей, стремящихся увеличить охват и эффективность своих кампаний.

Развитие E-commerce

Рост e-commerce в Узбекистане

— Среднегодовой темп роста: +47%** до 2026 года.

— Ожидаемый оборот к 2027 году: $2,2 млрд.

— Доля e-commerce в ритейл-рынке: ожидается 11% в 2027 году (в сравнении с 2% в 2022 году).

Основные моменты

— Высокий рост – это прирост интереса аудитории к покупкам в онлайне.

— Прирост оборота в этой сфере показывает возможности для развития бизнеса и его рекламы.

— Тенденция: продолжение высоких темпов развития изменит объемы и структуру ритейла в Узбекистане.

Популярные приложения для онлайн-покупок в Узбекистане:

-Uzum Market.

-OLX.

-Alibaba.

-Wildberries.

-Taobao.

-Korzinka.

Молодые люди играют самую активную роль в развитии электронной коммерции: 47% населения Узбекистана — это возрастная группа от 15 до 45 лет. К ведущим возможностям роста электронной коммерции можно отнести следующие:

-высокая скорость и доступность интернета.

-развитие онлайн банкинга и рост пользователей смартфонов.

-господдержка развития электронной коммерции и развития интернета, увеличение доходов, численности населения городов.

Растущее влияние на e-commerce оказывает политика по налогам, включая уменьшение налога на online-доход до 2%, в обычной торговле — 4%. Бизнес-модель Uzum тоже помогает росту сектора, при этом каждый 3 заказ на Uzum Market оплачивается в рассрочку через Uzum Nasiya.

Фирмы с многострановым присутствием, такие как Wildberries и ZoodMall, работают на узбекском рынке, что показывает их заинтересованность в региональном потенциале и потенциале роста в сфере онлайн торговли.

Итоги

Digital-рынок Узбекистана показывает позитивное развитие благодаря приросту в электронной торговле и растущей активности привлечения digital-каналов для бизнес-рекламы.

На основе текущего состояния рынка можно начать формирование маркетинговой стратегии. Важно учитывать, что digital-сфера быстро меняется, поэтому успешные компании должны:

— Быть в курсе последних тенденций

— Адаптироваться к изменениям и новым вызовам

— Доверять продвижение квалифицированным специалистам, готовым к новым возможностям

Адаптивность и квалифицированное управление стратегиями продвижения станут залогом успеха в условиях динамичного digital-рынка.