Фото: retail-loyalty.org

Продолжаем анализировать цифры из отчета исследовательского агентства Data Insight. В прошлом материале Marketing TECH определил макроэкономический потенциал рынка электронной коммерции, а сейчас рассмотрим его структуру.

В условиях сократившихся доходов населения наметилось конкуренция между B2B и C2C, хотя обычно они составляют единую экосистему с разными целевыми аудиториями.

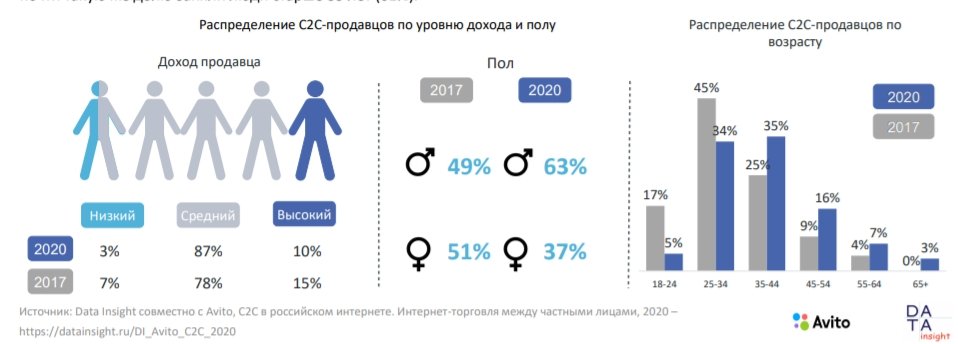

Из соотношения изменений в социально демографических показателях C2C можно выдвинуть гипотезу, что в 2020 году люди со средним доходом старших возрастных групп стали распродавать вещи, бывшие в употреблении. Их доля в общем объеме товаров составила 62%.

Также значительную долю рынка — 32% составляют новые вещи, которые не подошли покупателям. Высокий процент не подошедших товаров свидетельствует о трудностях, которые испытывают покупатели из-за несовершенства консультационных и рекомендательных механизмов торговых площадок.

Косвенно, он также отражает высокую потребность интернет-ритейлеров в решениях, которые помогут правильно подбирать товар. Например, в сервисах для онлайн-примерок.

Доля новых вещей для перепродажи (8%) и хендмейда (7%) незначительна. Это не очень хорошо, т.к. ниши могут рассматриваться как потенциальная “колыбель” народного предпринимательства и производства.

Ранее б/у и не подошедшие товары выкидывались, дарились или хранились без надобности. Товарный запас того, с чем было жалко расстаться, появившийся на рынке C2C в 2020 году может оказывать влияние на В2С сегмент.

Российский сегмент С2С рынка e-commerce вырос:

- число сделок возросло за полтора года на 70%, до 301 миллиона операций,

- выручка за три года увеличилась на 53%, до одного триллиона рублей.

- в пересчете на деньги, объем сегмента в течение полутора лет вырос: +87%, и оценивается в 1,06 триллиона рублей.

Средняя сумма покупок по чеку составила в 2020 году 3,53 тысячи рублей.

Чаще всего сделки происходили в категориях:

- бытовая техника — 34%,

- одежда/обувь — 30%,

- детские товары — 25%.

Продажа в значительных количествах детских товаров и техники на вторичном рынке объясняется апгрейдом оборудования и ростом малышей.

Высокий процент обуви/одежды среди товаров, предлагаемых “с рук”свидетельствует о проблеме некачественного сервиса в магазинах и показывает резерв для роста торговых площадок.

Покупателей в сегменте C2C на 0,01 миллиона больше продавцов. Их количество продолжает расти, в то время, как число продавцов замерло на отметке 13,2 миллиона. Кроме того, продавцы осваивают доставку через логистические компании и курьеров. Поэтому растет количество междугородних и даже международных сделок.

Несмотря на усиливающуюся в 2020 году склонность пользователей покупать вещи на вторичном рынке, B2B сегмент тоже значительно вырос.

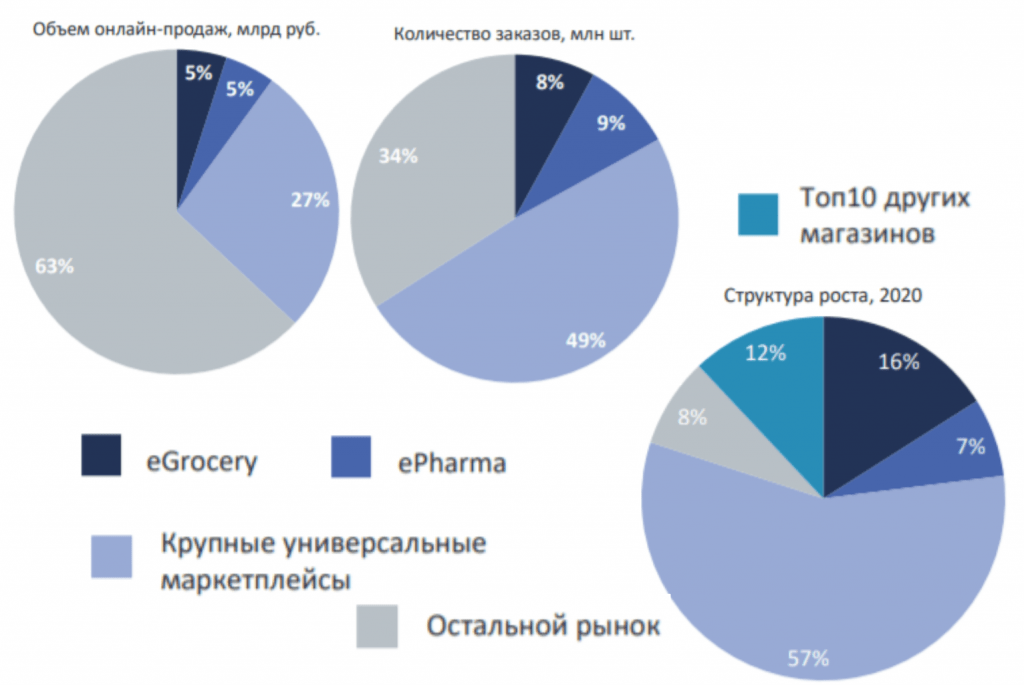

В 2020 году рост произошел из-за новых сегментов.

- Онлайн-рынок продовольствия вырос на 250%. Его объем даже если не считать покупки на площадках, торгующих разными группами товаров, оказался 130 миллиардов рублей. Выполнено 63 миллиона заказов eGrocery ( Grocery- бакалея, продукты питания и другие товары повседневного спроса). Средняя сумма покупки — 1880 рублей.

- Ожидаемо ePharma пошла на рекорд: объем 131 миллиард рублей, рост +53%, сделано 78 миллионов покупок, в среднем по 1679 рублей.

- ТОП-20 крупных универсальных маркетплейсов, среди которых Wildberries, Ozon, Aliexpress Russia и т.д. выполнил 405 миллионов продаж на 721 миллиард рублей со средней суммой чека 1 780 рублей. Рост составил 108%.

- Остальные онлайн-магазины в РФ выполнили 278 миллионов онлайн-заказов при среднем чеке 6 205 руб. Объем рынка — 1725 миллиардов рублей, увеличение +38%.

Общий объем B2C сегмента рынка электронной коммерции РФ — 2,7 триллиона рублей. Бизнес выполнил 830 миллионов заказов, в среднем, по 3260 рублей каждый. Увеличение по сравнению с прошлым годом составило + 78%.

Сумма среднего чека из года в год снижается. Data Insight объясняет это повышением доступности и массовости интернет-заказов, удешевлением или обнулением цены доставки, а также выходом в онлайн ниш с традиционно низким чеком.

Доля eCommerce в ритейле усилилась в прошлом году:

- 9% от всего рынка ритейла,

- 21% от непродовольственного ритейла.

По прогнозу Data Insight в ближайшие 5 лет темпы роста электронной коммерции замедлятся и к 2025 году:

- объем рынка увеличится в 4 раза до 10,9 триллиона рублей,

- число заказов возрастет в 3,5 раза и составит 4 860 миллиона.

Уменьшение среднего чека замедлится и к 2025 году остановится на отметке 2260 рублей. (Насколько к этому моменту деньги обесценит инфляция?)

Исследователи приходят к выводу, что доля электронной торговли в розничном товарообороте в ближайшие 5 лет будет расти и поднимется с 8% в 2020 году до 26% к 2025 году.

Таким образом, по итогам 2020 года можно отметить начало массового перевода каналов сбыта в онлайн и развитие маркетплейсов, позволяющих продавцам напрямую реализовывать продукцию. Рост B2С сегмента рынка eCommerce происходит за счет размещения ранее не задействованных товарных групп и перехода в онлайн офлайн-бизнеса.

Объем C2C cегмента рынка электронной коммерции составляет 37% от B2B сегмента. При этом количество покупателей на нем больше, чем число продавцов. Среди прочих факторов, обеспечивших его рост в 2020 году, стало желание продавцов избавиться от новых, не подошедших товаров. К этой категории относилась третья часть всех товаров, реализуемых на вторичном рынке, что говорит о проблеме пользователей, связанной с выбором подходящих покупок и не достаточно качественном сервисе на торговых площадках.

На этом основании MarketingTECH делает вывод, что решения, помогающие потребителю подобрать действительно нужный и оптимальный товар, являются одной из наиболее перспективных ниш развития маркетинговых технологий.